A poupança é, sem dúvida, um dos investimentos mais populares e tradicionais no Brasil. Afinal, quem nunca ouviu falar da famosa “caderneta de poupança”?

Essa modalidade de aplicação financeira, disponibilizada pelos bancos, é vista por muitos como uma opção segura e confiável para guardar suas economias. No entanto, apesar de sua ampla difusão, ela está longe de ser uma boa escolha quando o assunto é investir seu dinheiro de forma inteligente e obter retornos satisfatórios.

Neste artigo, vamos explorar as razões pelas quais a poupança não é uma opção recomendada para quem deseja multiplicar seu patrimônio e alcançar a tão desejada independência financeira. Vamos desmistificar essa crença enraizada na cultura brasileira e mostrar que existem alternativas muito mais vantajosas e rentáveis disponíveis no mercado.

Preparados para entender de uma vez por todas por que a poupança não é uma boa opção de investimentos?

Então vamos lá!

De olho nas Estatísticas

Os números revelam que a poupança continua sendo a opção preferida de grande parte dos brasileiros para guardar seu dinheiro. De acordo com dados do Banco Central, mais de 60% dos investimentos financeiros das famílias estão alocados nessa aplicação de baixíssimo retorno.

Conforme as estatísticas do BC, em 2024, o saldo total da caderneta atingiu a impressionante marca de R$ 1 trilhão, evidenciando o apego cultural a essa modalidade, apesar de sua baixa rentabilidade. Esse montante astronômico representa uma parcela significativa da riqueza nacional sendo corroída pela inflação ano após ano.

Nos últimos 5 anos, ela acumulou uma rentabilidade nominal de meros 27,5%, enquanto a inflação no mesmo período superou os 30%. Isso significa que, na prática, os poupadores tiveram perdas reais, vendo o poder de compra de suas economias diminuir gradativamente.

Essas estatísticas alarmantes ressaltam a urgência de uma mudança de mentalidade. É essencial compreender os riscos de manter seus recursos em uma aplicação que não protege contra a corrosão inflacionária e oferece retornos mínimos.

O Que Torna a Poupança uma Opção Ruim?

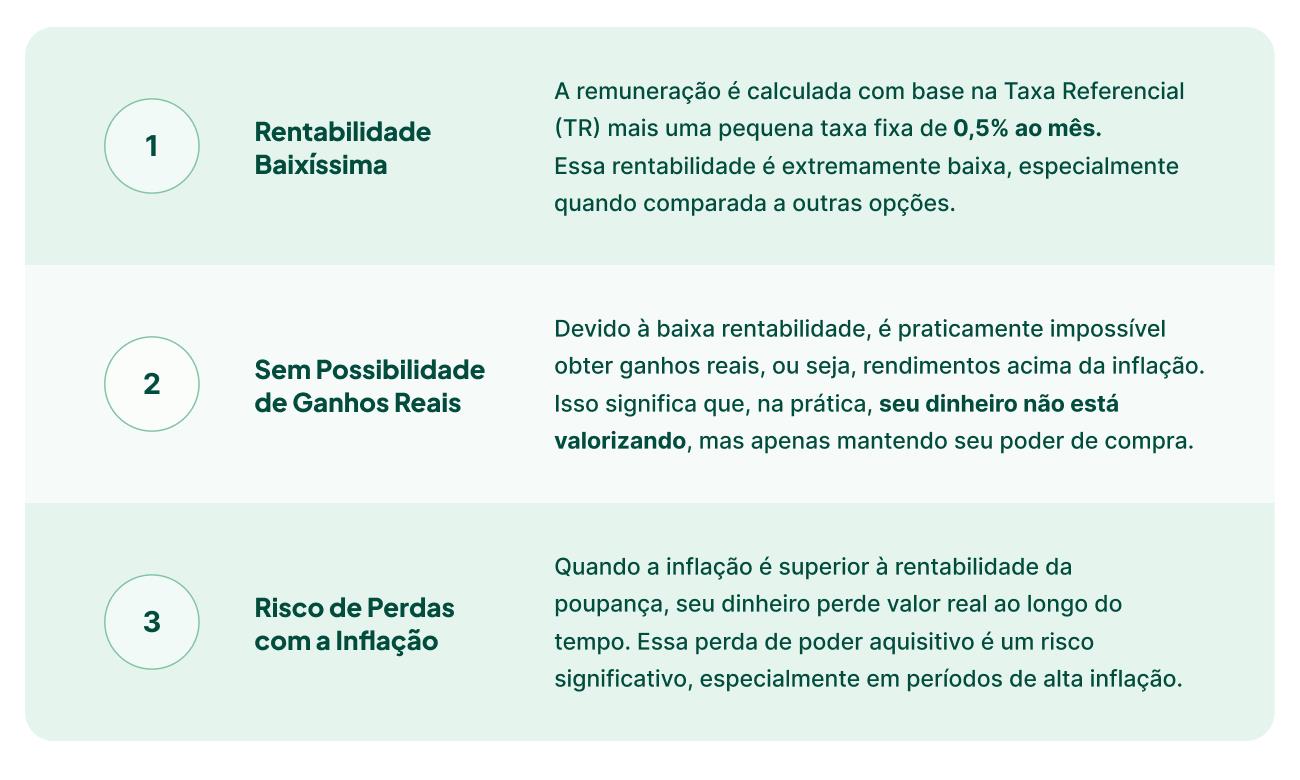

Mesmo que seja extremamente popular, é considerada uma das piores alternativas de investimento disponíveis. Existem três principais motivos que a tornam uma escolha pouco atrativa para quem deseja fazer seu dinheiro render:

A seguir, exploraremos cada um desses motivos em detalhes, apresentando dados e exemplos que evidenciam por que ela não é uma boa opção para quem deseja fazer seu dinheiro render de forma eficiente.

Motivo 1: Rentabilidade Baixíssima

De acordo com dados recentes, a taxa de rendimento da poupança gira em torno de 6,17% ao ano, mais a Taxa Referencial (TR), que atualmente está em 0,5% ao mês. Essa rentabilidade pode parecer razoável à primeira vista, mas quando comparada à inflação, a história é completamente diferente.

A inflação, que mede o aumento geral dos preços na economia, costuma ser superior à rentabilidade da poupança, o que significa que, na prática, você está perdendo poder de compra ao investir nessa opção. Vamos ilustrar com um exemplo:

Suponha que você tenha R$ 10.000 investidos na poupança e a inflação esteja em 8% ao ano. Mesmo com a rentabilidade de 6,17% mais a TR, seu dinheiro não conseguirá acompanhar o aumento dos preços.

Após um ano, seu saldo terá um valor real menor, pois os preços dos bens e serviços terão subido mais do que o rendimento obtido. Essa perda de poder aquisitivo é uma das principais razões pelas quais ela não é uma boa opção de investimento a longo prazo.

Ao longo dos anos, a inflação pode corroer significativamente o valor real de suas economias, deixando-o em uma situação financeira desfavorável.

Motivo 2: Sem Possibilidade de Ganhos Reais

Além da baixíssima rentabilidade, ela traz outro grande problema: a impossibilidade de obter ganhos reais. Enquanto outros investimentos, como ações, fundos imobiliários, podem proporcionar retornos expressivos ao longo do tempo, a poupança tradicional está fadada a render muito pouco.

Ela não acompanha o crescimento e a valorização de ativos mais rentáveis. Seu rendimento é fixo e, na melhor das hipóteses, apenas repõe a inflação oficial. No entanto, a inflação real, que considera o aumento dos preços de bens e serviços essenciais, costuma ser superior à inflação oficial.

Isso significa que, mesmo que pareça render alguma coisa, na prática, você está perdendo poder aquisitivo. Um exemplo clássico é o de um investidor que manteve R$ 10.000 na poupança por 10 anos. Nesse período, seu dinheiro pode ter rendido cerca de R$ 2.000, totalizando R$ 12.000.

No entanto, devido à inflação e ao aumento do custo de vida, esses R$ 12.000 terão muito menos poder de compra do que os R$ 10.000 iniciais tinham há 10 anos. Em outras palavras, mesmo com o seu rendimento, o investidor ficou mais pobre em termos reais.

Motivo 3: Risco de Perdas com a Inflação

A inflação é uma das maiores inimigas dos investidores que optam pela poupança. Quando a taxa de inflação supera a rentabilidade, o dinheiro aplicado perde poder de compra com o passar do tempo. Em outras palavras, mesmo que você não retire o dinheiro da poupança, ele vale menos a cada ano devido ao aumento dos preços.

Já vivemos períodos de hiperinflação, como na década de 1980 e início dos anos 1990. Naquela época, a inflação anual chegou a ultrapassar 2.000%. Imagine ter R$ 10.000 aplicados rendendo 6% ao ano. Com uma inflação de 2.000%, seu dinheiro perderia quase 95% do valor real em apenas 12 meses.

Mesmo atualmente, com a inflação mais controlada, o risco de perda é significativo. Em 2022, por exemplo, a inflação oficial (IPCA) fechou em 5,79%, enquanto a poupança rendeu apenas 4,63%. Isso significa que quem deixou o dinheiro parado na caderneta viu seu poder de compra encolher 1,16% naquele ano.

A longo prazo, essas pequenas perdas anuais se acumulam, corroendo severamente o patrimônio dos investidores. Por isso, é fundamental buscar opções de investimento que superem a inflação consistentemente, protegendo e multiplicando seu dinheiro ao longo do tempo.

Alternativas Melhores que a Poupança

Em vez de deixar seu dinheiro estagnado na poupança, existem opções muito mais rentáveis disponíveis. O Tesouro Direto, por exemplo, oferece títulos públicos que acompanham a inflação e proporcionam retornos reais ao investidor.

Os fundos de investimento, por sua vez, permitem diversificar seu portfólio e aproveitar a especialização de gestores profissionais em diferentes classes de ativos, como renda fixa, ações e fundos imobiliários.

As ações também se destacam como excelente alternativa. Ao investir em empresas sólidas e bem administradas, você se torna sócio do negócio e tem a chance de obter ganhos muito superiores à inflação no longo prazo. Basta lembrar de diversificar as ações para diluir os riscos.

Independentemente da opção escolhida, o importante é não deixar seu dinheiro parado na poupança, perdendo valor real ano após ano. Com um pouco de estudo e a ajuda de um profissional qualificado, é possível encontrar investimentos alinhados ao seu perfil de investidor e objetivos financeiros.

Democratização dos Investimentos

A poupança costumava ser a única opção viável para muitas pessoas, especialmente para aquelas com pouco conhecimento sobre investimentos ou com valores mais modestos para alocar. No entanto, nos últimos anos, o cenário mudou drasticamente, tornando os investimentos mais acessíveis e simples, mesmo para iniciantes.

Com o advento da internet e das plataformas digitais, a barreira de entrada para esse mundo foi drasticamente reduzida. Corretoras online oferecem a abertura de contas com custos mínimos ou até mesmo gratuitos, eliminando a necessidade de grandes aportes iniciais ou taxas exorbitantes.

Além disso, a disseminação de informações e a crescente educação financeira desempenham um papel fundamental. Blogs, canais no YouTube e redes sociais dedicadas ao tema têm ajudado a desmistificar os investimentos e torná-los mais compreensíveis para o público em geral.

As fintechs, startups do setor financeiro, também têm contribuído significativamente para a democratização desse setor. Essas empresas oferecem soluções inovadoras, como a possibilidade de investir pequenas quantias periodicamente, os aportes programados ou recorrentes.

Com tantas opções disponíveis, não há mais a obrigação de se contentar com a baixa rentabilidade. Os investidores iniciantes podem explorar alternativas mais rentáveis, de acordo com seu perfil de risco e metas, sem a necessidade de grandes fortunas ou conhecimentos prévios extensos.

Poupança: Apenas Para Reserva de Emergência

Embora ela não seja uma boa opção para ter rendimento a longo prazo, poderia mantê-la apenas para fins de reserva de emergência. Uma reserva financeira sólida é essencial para lidar com imprevistos, como despesas médicas inesperadas, reparos domésticos urgentes ou mesmo a perda temporária de renda.

Especialistas geralmente sugerem ter uma reserva de emergência equivalente a 3 a 6 meses de suas despesas essenciais. Essa quantia deve ser mantida em investimentos de fácil acesso, para que você possa recorrer a ela rapidamente, caso necessário.

No entanto, qualquer valor excedente a essa reserva de emergência deve ser investido em opções mais rentáveis. Dessa forma, você pode aproveitar o potencial de ganhos reais e superar a inflação, maximizando o crescimento de seu patrimônio a longo prazo.

A chave é encontrar o equilíbrio adequado: mantenha uma reserva de emergência na poupança para momentos de necessidade, mas invista o restante em opções que ofereçam melhores retornos e perspectivas de crescimento real.

A Importância da Educação Financeira

A educação financeira desempenha um papel crucial em ajudar as pessoas a evoluir desse conceito limitado de guardar o dinheiro, com ela é possível compreender conceitos fundamentais, como inflação, risco e diversificação.

Ao entender esses princípios, torna-se fácil avaliar diferentes opções e tomar decisões informadas que maximizem o retorno sobre o dinheiro poupado. Além disso, a educação financeira incentiva a adoção de uma mentalidade de longo prazo.

Em vez de focar apenas em poupar, é importante aprender a investir de forma estratégica, considerando metas como previdência privada, educação dos filhos ou aquisição de imóveis. Ao se capacitar com conhecimentos financeiros, você se torna mais confiante e preparada para explorar oportunidades.

Você pode diversificar sua carteira de investimentos, equilibrando riscos e retornos, e aproveitar os benefícios do mercado de capitais e outros instrumentos financeiros.

A educação financeira também promove a autonomia e o empoderamento. Ao compreender os conceitos por trás das decisões financeiras, você se torna menos dependentes de terceiros e mais capaz de gerenciar suas finanças.

Conclusão

A poupança, por mais tradicional e enraizada que esteja na cultura financeira brasileira, não é uma opção viável para quem deseja construir riqueza e alcançar a liberdade financeira. Com rentabilidade baixa, incapacidade de superar a inflação e ausência de possibilidade de ganhos reais, ela se torna um verdadeiro obstáculo para o crescimento patrimonial.

É fundamental dizer adeus à poupança como principal forma de investimento e buscar alternativas que te tragam um retorno maior. Há várias opções que oferecem oportunidades muito mais atraentes para multiplicar seu dinheiro ao longo do tempo.

Não se deixe enganar pela falsa sensação de segurança que transmite. Ela pode parecer confortável e familiar, mas é justamente esse conforto que a torna uma armadilha para seus sonhos e ambições financeiras.

Seja corajoso, eduque-se e abrace novas possibilidades de investimento que realmente façam seu dinheiro trabalhar para você.

Contas Online

Diante de tantas evidências que a poupança é uma opção de investimento inadequada para construir patrimônio, é essencial que você comece a estudar alternativas melhores. Expanda seus conhecimentos em investimentos, e invista também no seu controle financeiro.

Quanto mais você aprender, não só terá mais oportunidades terá de fazer seu dinheiro render muito além da inflação como saberá controlá-lo melhor. Busque capacitação em educação financeira por meio de cursos, livros, podcasts e mentores experientes.

E utilize um controle financeiro para otimizar e te auxiliar na gestão de suas finanças. O Contas Online pode ser a ferramenta ideal para te ajudar! O sistema disponibiliza gráficos, relatórios de fluxo de caixa, criação de metas e várias outras funcionalidades para melhorar sua gestão financeira.

Apenas com conhecimento e a análise correta de seus dados você poderá tomar decisões conscientes sobre onde alocar seus recursos e assim, multiplicá-los ao longo do tempo.

Cadastre-se no sistema e ganhe 7 dias de teste grátis.